איך להשוות בין קופות גמל, קרנות השתלמות, קרנות פנסיה או פוליסות חסכון?

התשובה הראשונית היא גמלנט, והאתרים המקבילים לפנסיה ולביטוח.

בניתי כלי שמאפשר לראות את הנתונים באופן מפורט יותר משמופיע באתרים הרשמיים, אז אשתף ואתן גם לכם גישה. בצרוף כמה תובנות.

הערה: מתאים למחשב בלבד, לא לשימוש מהנייד.

מההתחלה

מתוך נסיון להתנתק מהמחשבות הבלתי פוסקות על מה שקורה בארץ, עשיתי פרויקט חג שיכול לסייע בבחירה בין קופות גמל, קרנות השתלמות, קרנות פנסיה ופוליסות חסכון.

כמו שחברי הממשלה אינם בעלי ידע מתאים לתפקידם – גם הפוסט הזה הוא על משהו שמחוץ לתחום שלי. מקווה שבכל זאת הוא נכתב עם פחות רשלנות.

אצרף כאן גם כמה תובנות משלי. קחו אותן בערבות מוגבל (וכרגיל – ללא כל אחריות). לא יועץ השקעות, אלא סתם אחד שאוהב להציץ בנתונים. אבל אולי דווקא לאלו מכם שלא רוצים כלי, אנשים שגרפים עושים להם רק רע – כדאי להקדיש כמה דקות ולקרוא את הטקסט.

קישור לכלי

בעצם אתם כאן בשביל הכלי, אז הנה, זה הקישור.

למה בכלל צריך כלי כזה? כי המידע בגמלנט קשה יותר לשליפה, בפרט כשרוצים למצוא קופות רלוונטיות להשוואה, או לשנות בקלות את תקופות הבחינה. אך בעיקר כי השוואת התשואות בגמלנט חלקית וחסרה. להסתכל כמה קופה הרוויחה ב 3 וב 5 השנים האחרונות זה מידע חלקי מדי – ופעמים רבות מטעה.

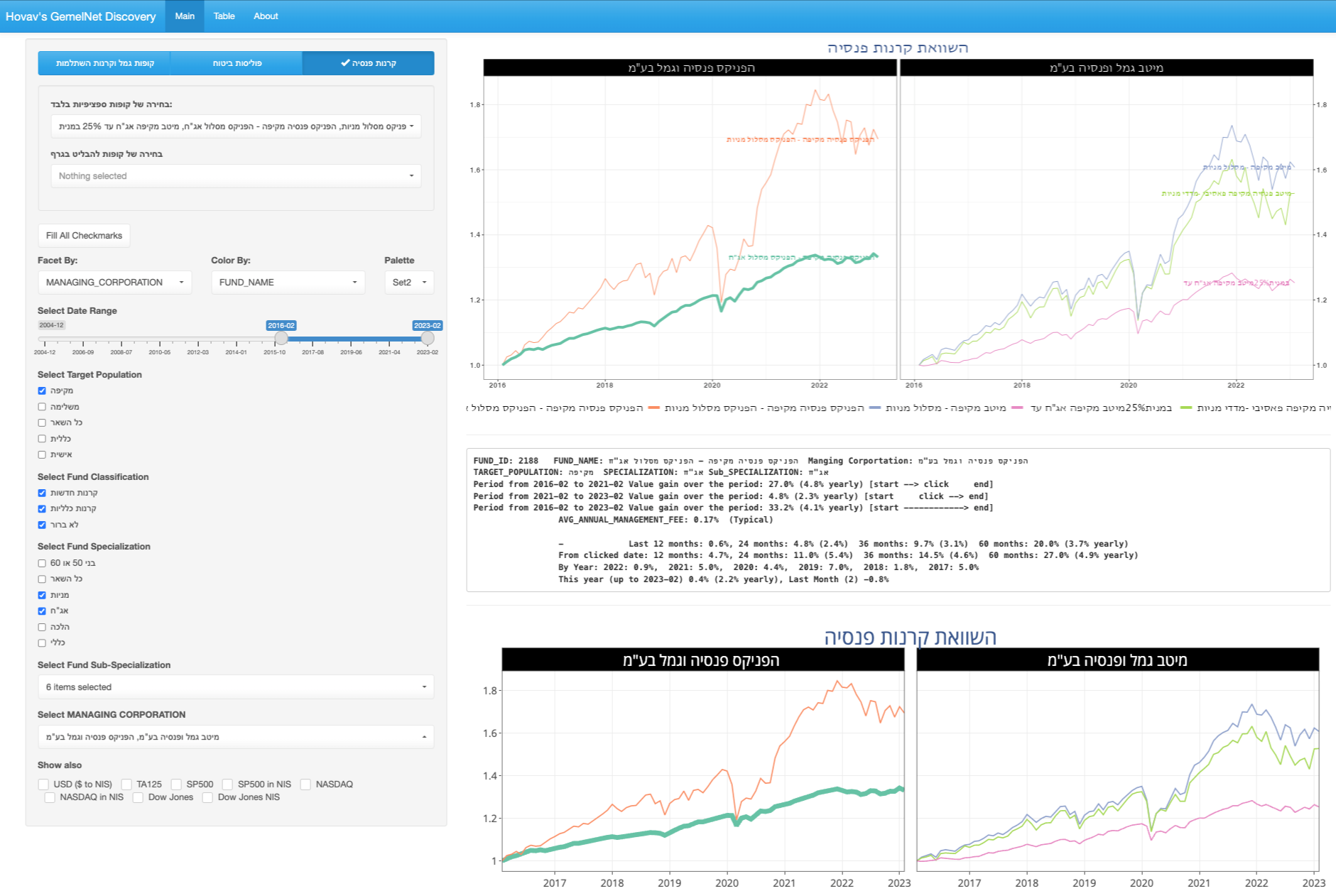

כך נראה כלי ההשוואה.

כשלב ראשון עליכם לבחור מה משווים – קופות גמל (כולל קופות גמל להשקעה וקרנות השתלמות – אפשרויות שנמצאות בבחירות משנה), פוליסות חסכון או קרנות פנסיה.

יש מגוון דרכים להתמקד במה שמעניין אתכם – לפי בחירות של בית ההשקעות, תקופת השנים, ההתמחות וכו'. למעלה תוכלו לסנן גם לפי מילים בשם הקופה.

אתם יכולים לבחור לפי מה לצבוע, ואם לפצל את התרשים לתרשימי משנה לפי אחד הפרמטרים.

הגרף תמיד מתחיל מערך 1 (בציר האנכי), ומראה את התשואה של הקופה מרגע זה.

למשל, אם בסוף התקופה קרן מסויימת מגיעה לערך של 1.2 המשמעות היא שהיא השיגה תשואה של 20% על פני התקופה (ואם 2, אז תשואה של 100% – הכסף הכפיל את עצמו).

לחיצה על עקום פותחת פירוט על הפרמטרים של הקופה, כולל תשואות בתקופות שונות.

חוץ מזה אפשר לעבור גם לטבלה שמשווה את כל הקופות שנבחרו בסינון.

יש עוד כמה אפשרויות (כמו הצגת השינוי בשער הדולר, במדד ת"א 125, במדד הנאסדק ו S&P 500, אופציה לחישוב תשואה שמתחשב בדמי הניהול ועוד קצת).

זה חשוב?

תחליטו לעצמכם. לדעתי, אם לא פועלים ממש ברשלנות, אז הסוגיה לא קריטית. אין הבדלים דרמטיים. יש סוגיות "מערכתיות" יותר כמו האם כדאי כרגע להיות במסלול צמוד S&P 500 (התשובה שלי לעצמי היא כן) האם להיות במסלול מניות (כנ"ל), מסלול כללי או אחר או האם דמי הניהול סבירים. ביכולתכם להגיע לתשובות לשאלות כאלו גם בלי כלי. יש גם שאלה האם כלי כמו פוליסת חסכון הוא כלי שיש להמנע ממנו בגלל דמי ניהול גבוהים ולהעדיף את הסיבוך שבחשבון השקעה אישי (כן! עוד על זה בסוף). גם לשאלה הזו – לא באמת צריך כלי השוואה של הקופות.

אבל אם לא מכירים את הסוגיות הללו, זה יכול להצטבר להרבה כסף. כמה? תיכף תראו.

מסלול כללי לעומת מסלול מניות

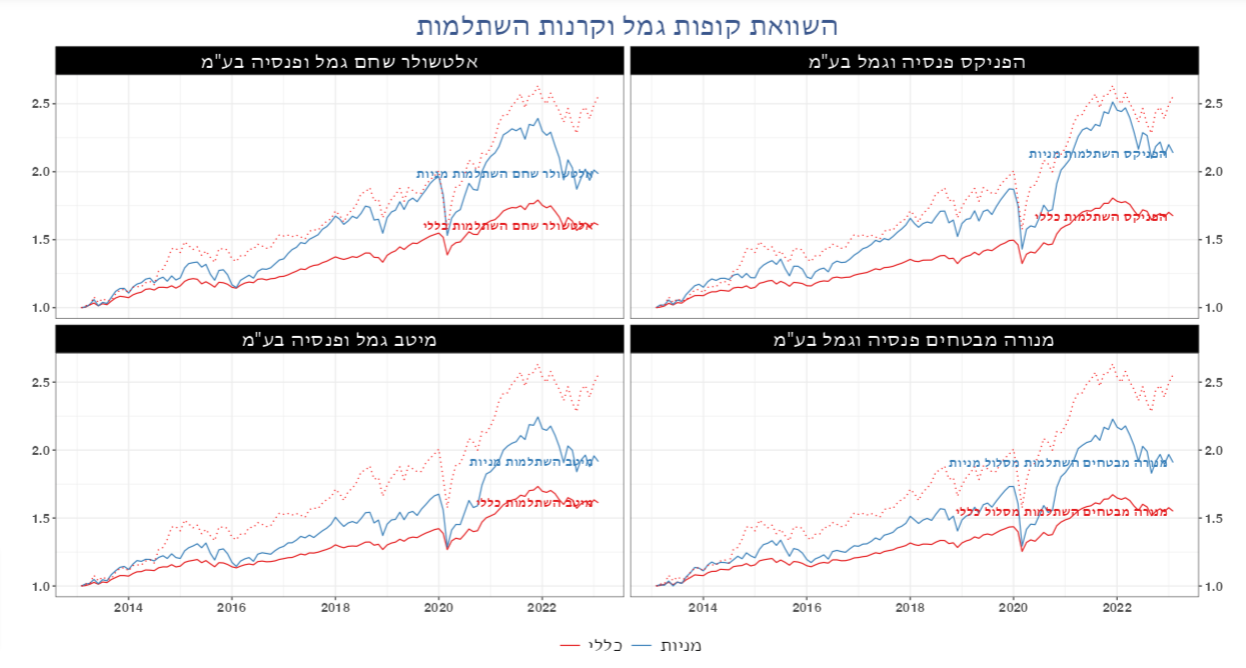

בתרשים הבא השוואה של קרנות השתלמות במסלול כללי לעומת מסלול מניות בארבעה בתי השקעות מרכזיים, על פני עשר שנים.

במקווקו, להשוואה, השינוי ב S&P 500 בשקלים (כלומר אחרי הכפלה בשער הדולר בכל תאריך), מה שמראה שאם רק יציעו לכם להוריד את העמלה ולקבל הצמדה למדדי מניות מרכזיים – קחו אותה בשתי ידיים ועזבו את כל הכלים המתוחכמים שחופרים לנו עליהם.

אנחנו בפסקה על מסלול "כללי" לעומת "מניות". אפשר לראות שמסלול "מניות" הוכיח עצמו כמוצלח יותר בכל תקופה שהיא לא מאוד מאוד קצרה. בשונה ממה שחלק מהאנשים חושבים, לא מדובר במסלול להרפתקנים או למביני עניין.

ההבדל על פני עשור, דרמטי. בין תשואה של כ 60% ופחות, לתשואה של כ 100%.

(שוב נזכיר, זו דעתי הלא מלומדת, ואם אתם מחפשים מישהו שיחתום לכם על המלצה מקצועית, נא גשו למקום רלוונטי. אוסיף גם שלא בדקתי לעומק שאין שגיאות בחישובים המוצגים)

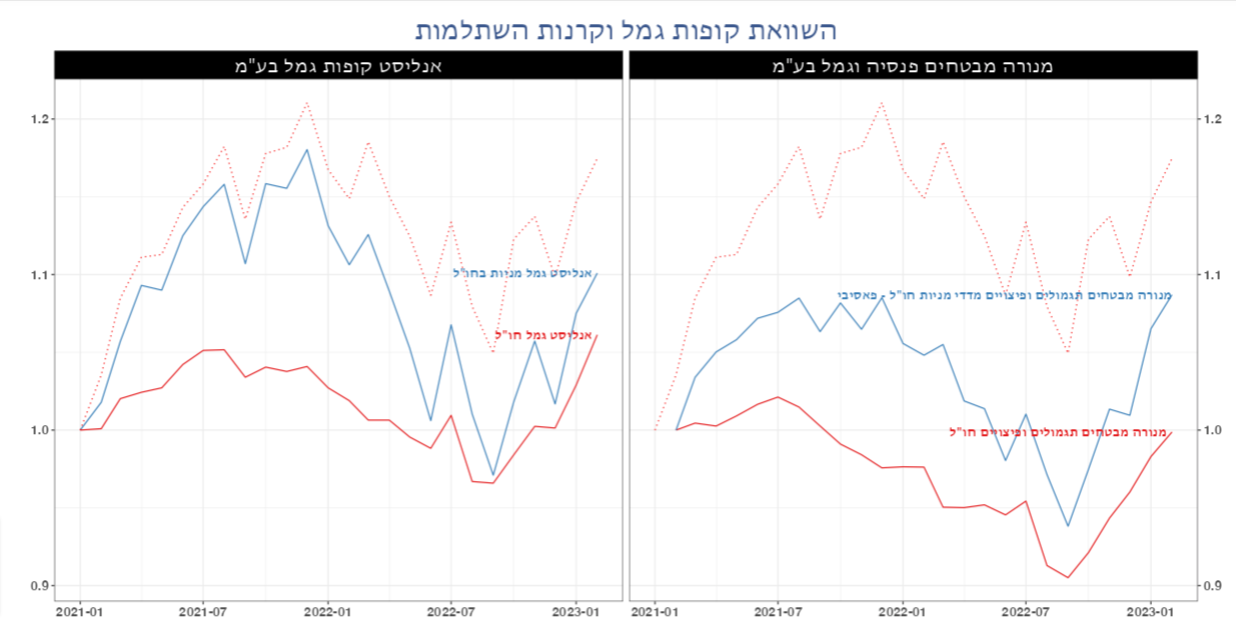

לא להתבלבל בין מסלול 'חו"ל' למסלול 'מניות חו"ל'

השמות אולי דומים, רק שהתשואה לא. מילת המפתח, כפי שכבר הבנו בפסקה הקודמת, "מניות".

מסלולים פאסיביים

יש מסלולים שמתווספת להם המילה "פאסיבי". הרושם שלי, וגרף ממחיש מצורף, שצריך לראות את המילה "פאסיבי" כתמרור אזהרה. בפרט אם מחפשים מסלול מנייתי.

זה קצת מפתיע, כי מסלול "פאסיבי מניות" – משקיע במדדים ולא במניות בודדות, ואינטואיטיבית הייתי מצפה שהוא יהיה יותר טוב מה"אקטיבי" בו מנהל ההשקעות בוחר מניות באופן פרטני. לכאורה, זו "הוכחה" שמנהלי ההשקעות מצליחים יותר מסתם הצמדה למדדים. רק שאז רואים את הקו המקוו של סתם מדד S&P500 שמנצח את שניהם. אולי בעתיד יהיה כדאי לחזור ולבחון את הסוגיה.

השוואת מסלולים על פני עשור

הנה השוואה בין מסלולים שונים של קופות גמל של "ילין לפידות" על פני עשר שנים (ומעליהן, במקווקו, תשואת S&P 500 בשקלים). בסדר תשואה יורד:

(0. מדד S&P 500)

1. מסלול מניות

2. מסלול לבני 50 ומטה

3. מסלול לבני 50 עד 60

4. מסלול לבני 60 ומעלה

5. מסלול אג"ח עד 25% מניות

6. מסלול אג"ח

7. מסלול אג"ח ממשלת ישראל

עד כמה משנה באיזה בית השקעות בוחרים?

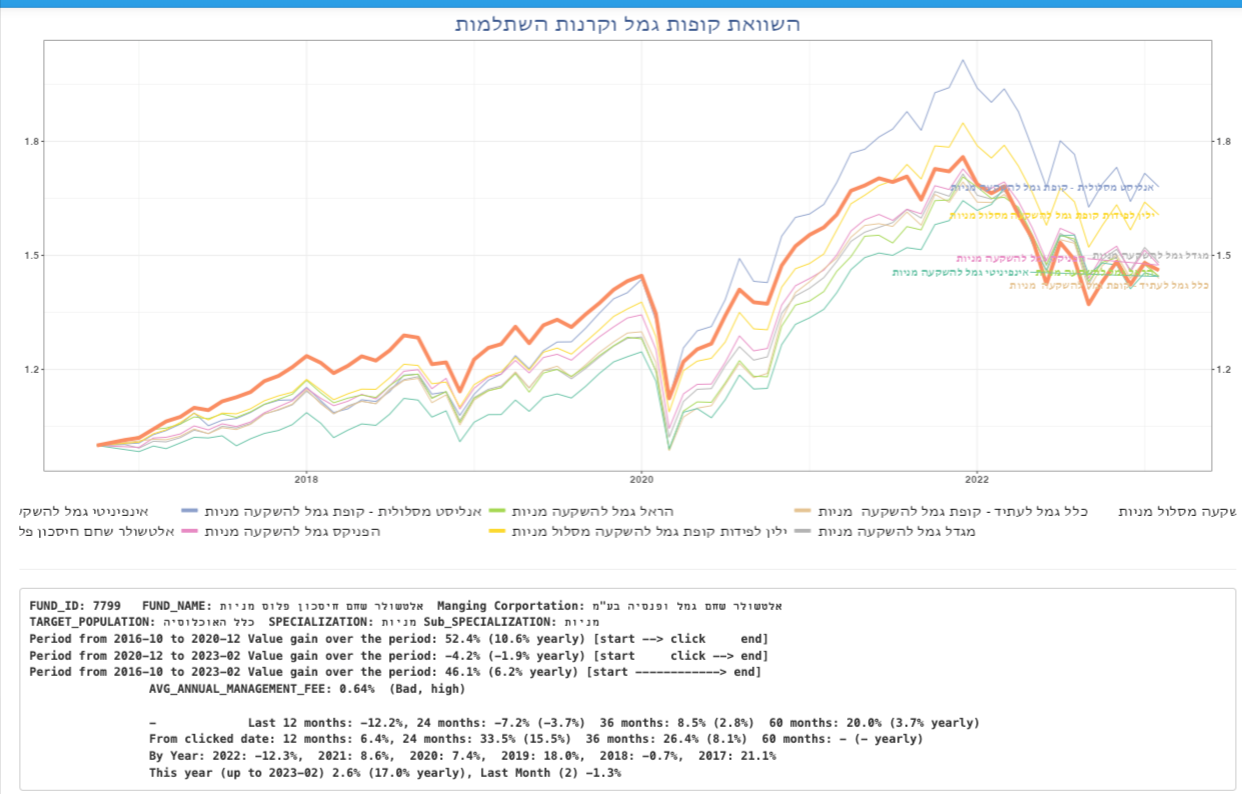

בתרשים הבא אפשר לראות את התשואה של קופות גמל להשקעה במסלול "מניות" במגוון בתי השקעות:

אם נציג אותם יחדיו, נראה טוב יותר עד כמה הייתה שונה הצלחת בתי ההשקעות:

במבט ראשון נראה שיש הבדל משמעותי. שני בתי השקעות בולטים בתשואת יתר בהשוואה לאחרים.

אך ניתן לראות שההבדלים בין רוב בתי ההשקעות קטנים מאוד.

יותר מזה, הנה הדגשה של קופת הגמל להשקעה של "אלטשולר" מבין הקופות הללו. אלטשולר היה הכוכב מבין בתי ההשקעות במשך שנים רבות, ואפשר לראות שאכן הייתה לו תשואה מוצלחת יותר בעקביות. עד לרגע מסוים. היום התשואה על התקופה הכוללת ירדה כמעט לתחתית מבין בתי ההשקעות שמוצגים כאן.

מניח שלא נהיה חכמים ונדע לעבור בין בתי ההשקעות לפני שהם צונחים, במקום אחרי. עם יד על הלב, כמה מכם היו באלטשולר כי הוא הגוף הכי מוצלח, ועזבו רק אחרי שנפלו? כמה מאיתנו הסכמנו לשלם דמי ניהול גבוהים יותר כדי להיות באלטשולר, ובכל זאת עשינו מעבר בית השקעות רק לאחר אובדן כל היתרון היחסי שנצטבר במשך כל השנים בהן הכסף היה מופקד אצלם?

גם כך מסלול מניות באלטשולר עדיף בהרבה על מסלול כללי (שלא מוצג כרגע), אך לא הייתי ממהר להניח שאינפיניטי וילין יציגו תשואה עודפת בהסתכלות של שנים רבות קדימה.

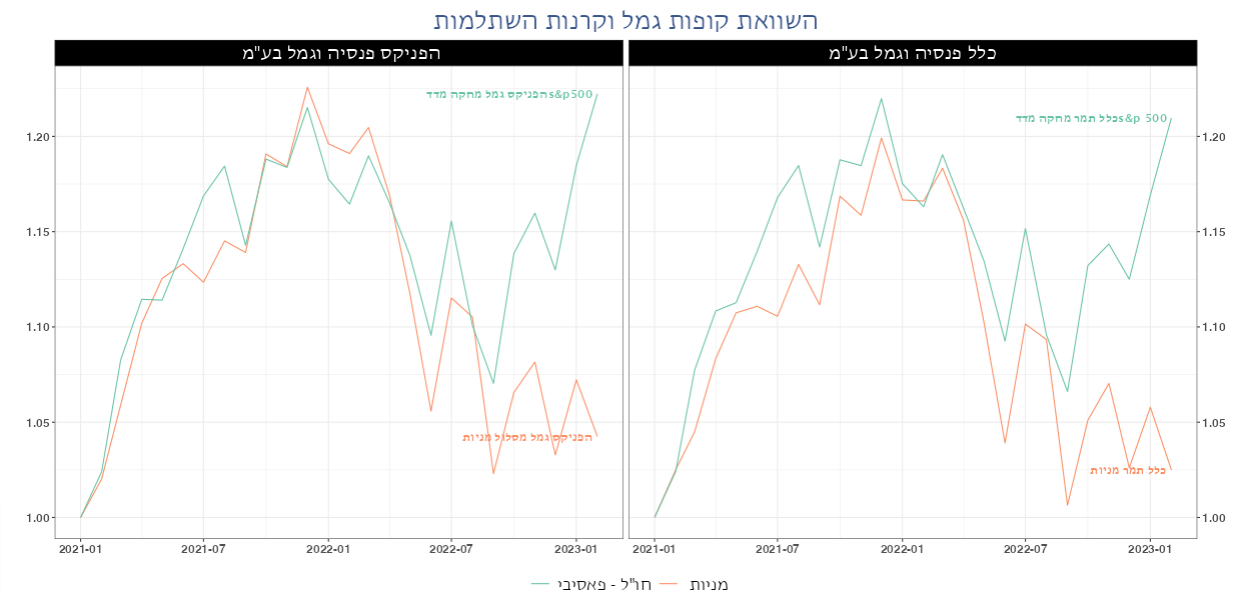

שער הדולר

בתקופה האחרונה ניכר יתרון למסלולים הצמודים ל S&P 500 על פני מסלולי המניות השקליים. הסיבה העיקרית אינה השינוי בבורסה, אלא דווקא בשער הדולר. זה אירוע די חריג. בראיה רב שנתית, ההשפעה של שער הדולר שולית יחסית לשינויים בשוק המניות. לא כך כרגע, ולא מן הנמנע שגם בתקופה הקרובה. מחיר הטעות – קטן. גם בלי המצב הנוכחי, הבחירה להצמד למדד של בורסה זרה, למשל S&P 500 שהוא כמעט הבחירה היחידה שיש לנו כישראלים היום, היא בחירה מצוינת. יותר מהמסלולים ה"מנוהלים" וחכמת בתי ההשקעות.

במסלול כזה, גם לא ניפול כשגוף השקעות עובר שינוי (כמו שראינו לגבי אלטשולר). המסלול המחקה מדד לא מושפע מההחלטות והמומחיות של האנשים בבית ההשקעות. שלא במפתיע, בראיה רב שנתית – זו האופציה הטובה ביותר בכל מקרה. מקווה שבעתיד יהיה מגוון מוצלח יותר של מסלולים לבחירה.

השפעת גובה דמי הניהול על התשואה

עד כמה משמעותיים דמי הניהול?

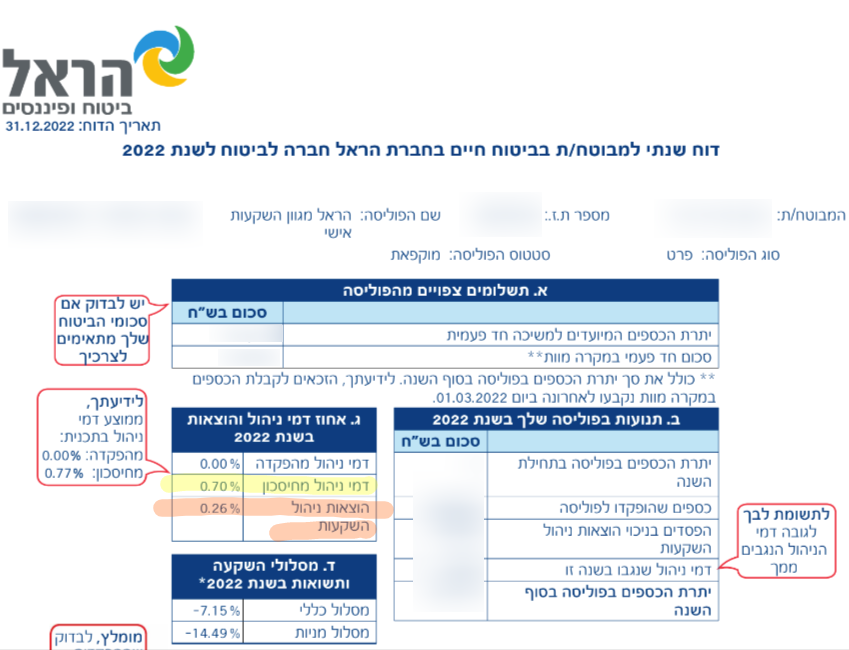

כדי לענות על זה נסתכל על התשואה של פוליסת החסכון בהראל על פני עשר שנים (2013-2023), בשני מסלולים: כללי ומניות.

לפי ביטוח נט דמי הניהול הממוצעים לשנה בשנת 2022 בפוליסת החסכון של הראל היו 0.89% במסלול כללי ו 0.77% במסלול מניות. למען האמת, מדובר בשיעור דמי הניהול מנכסים, ועליו מתווספים עוד דמי ניהול מהפקדות (אך לצורך ניתוח זה נניח שאין קופון לבית ההשקעות על הפקדות).

מי שהפקיד 100,000 שקלים בתחילת 2013, ימצא עצמו היום לפי ביטוח נט עם תשואה של 69% במסלול הכללי ו 110% במסלול מניות. כלומר עם תוספת של 69,000 ש"ח במסלול הכללי, ו 110,000 ש"ח במסלול המניות. לפני מס. אך גם – לפני התחשבות בדמי הניהול.

באתרים הממשלתיים התשואה מוצגת ללא התחשבות בדמי הניהול. בכלי, ביכולתכם לקבוע את דמי הניהול ולראות את ההשפעה על התשואה. בדוגמה שלנו במקום תשואה של 69,000 ש"ח במסלול הכללי, לאחר דמי ניהול שנתיים של 0.89% ניוותר עם תשואה של 54,000 ש"ח. כלומר, בדוגמה זו 20% מהתשואה אובדת לחוסך ונשארת כדמי ניהול בכיס של בית ההשקעות.

עם זאת, לא תוכלו לקבל פוליסת חסכון ללא כל דמי ניהול*. כך השאלה היא לא הכל או כלום. אם תקבלו הנחה בדמי הניהול, ובמקום 0.89% תשלמו דמי ניהול של 0.6% בשנה, הייתם מקבלים בדוגמה שלנו 86% מהתשואה לכיס (בהשוואה לפחות מ 80%). תוספת של כ 5,000 שקלים (על כל 100,000 ש"ח בחסכון) שהייתה מגיעה אליכם כחוסכים, במקום לבית ההשקעות. זה ממש לא כלום, אבל למרות השפעת הריבית דריבית – גם לא משנה את תמונת המאקרו (ובודאי משפיע פחות מבחירת המסלול עצמה).

* בעצם כן תוכלו, כמעט. השקעה בניהול אישי.

צעד ראשון להפחתת דמי הניהול

טיפ קטן. כצעד ראשון להפחתת דמי ניהול, סננו בכלי את כל הקופות העונות לקריטריונים שלכם (למשל, פוליסות חסכון שמחקות את S&P 500), ואז עברו ל TABLE, ושם מיינו את הקופות לפי דמי הניהול הממוצעים. זו נקודת התחלה למייל או שיחת הטלפון הבאה.

הוצאות ניהול השקעות

רגע, לצערנו זה רק חלק מהתמונה. חוץ מדמי הניהול המוצהרים ככאלה יש גם "הוצאות ניהול השקעות".

לא מצאתי לפי שעה פירוט של הוצאות ניהול ההשקעות של המסלולים השונים בבתי ההשקעות, לא באתרי הגמלנט (ביטוח נט, פנסיה נט) ולא ב API הממשלתי לנתונים. לכן, הם לא חלק מההשוואה שבכלי, אך כדאי שיהיו חלק ממערכת השיקולים כשבוחרים איפה לשים את הכסף.

הדוגמה בתמונה כאן למעלה מדברת בעד עצמה. לכאורה פוליסת חסכון בדמי ניהול של 0.7%. כאילו תשלום זה לבית ההשקעות אינו מספיק גבוה, מסתתרים לחוסך עוד 0.26%, ובמצטבר כמעט אחוז שלם מסכום החסכון המלא (לא רק מהרווח) נלקחים מהחוסך. בדוגמא למעלה אם מישהו חסך 1,000,000 ש"ח לפני עשור בפוליסת השקעות בהראל, כ 200,000 ש"ח מכספו ישמש כעמלות. זה לא בדיוק כמו דמי הניהול, כי זה כבר מגולם בהצגת התשואה (בשונה מדמי הניהול), אבל זה מאוד דומה. כך אם הקופה מחקה מדד, היא לא תחקה אותו בפועל, אלא תחזיר את חיקוי המדד בניקוי דמי ניהול מחיסכון והוצאות ניהול ההשקעות.

בדוגמה של פוליסת חסכון בהראל מסלול מניות, אם נניח הוצאות ניהול השקעות של 0.26%, בניכוי דמי ניהול של 0.7% החוסך היה מקבל, עשר שנים לאחר שהפקיד 100,000 ש"ח, תשואה של 57,000 ש"ח. אם לא היו הוצאות ניהול השקעות אז היה מקבל תשואה של יותר מ 61,000 ש"ח.

נניח שבתחילת 2013 הפקדת 500,000 ש"ח בפוליסת חסכון של הראל במסלול מניות. עוד נניח שקיבלת הנחה בדמי הניהול, ושילמת 0.7%, ושהוצאות ניהול ההשקעות היו 0.26% לאורך כל התקופה.

בניכוי דמי הניהול היית מקבל בסיום העשור תשואה של 285,500 ש"ח על הקרן.

ללא הוצאות ניהול של 0.26% התשואה (עם אותם דמי ניהול) הייתה 306,500 ש"ח. כלומר, 30,000 ש"ח (כ 10% מהתשואה) נעלמו בהוצאות ניהול השקעות.

(ללא דמי ניהול וללא הוצאות ניהול השקעות, התשואה הייתה 374,500 ש"ח. אם היה מדובר במסלול מחקה קרן באותם תנאים, אז כמעט 90,000 ש"ח מהתשואה של הקרן אותה מחקים הייתה נעלמת כעמלות והוצאות. רבע מהתשואה.)

יש לציין שבפוליסות החיסכון, בשונה מהכלים האחרים שנדונים כאן, תתכן השקעה של בית ההשקעות גם בנדל"ן וכלים אחרים ובכך מגוונים ומאזנים את התיק וגם חשופים להוצאות אמיתיות גדולות יותר. האם בסופו של יום זה משתלם לך כחוסך? לטעמי בספק, אבל זה בהחלט בפינה לשיפוטכם.

נסכם?

אז יאללה, מזכיר שוב – אני לא איש מקצוע. אסור לי ואני גם לא יכול להגיד לכם מה נכון עבורכם.

הכלי כרגע לשימושכם, אם יתחשק לכם.

תובנות מהשרוול שהובאו כאן:

– כהשקעה ארוכת טווח, מסלול מניות מתאים להרבה אנשים, לא רק לצעירים ולא רק להרפתקנים;

– מסלול 'מניות חו"ל' זה מצוין, אבל לא להתבלבל עם מסלול 'חו"ל', כי זה לא אותו דבר;

– אישית רואה במילה "פאסיבי" בשם מסלול כתמרור אזהרה. ("פאסיבי מדדי מניות" כדוגמה);

– לא מאוד משנה באיזה בית השקעות בוחרים. מי שמוביל היום בסיכוי טוב לא יוביל מחר. יותר מזה:

– אם בוחרים במסלול מחקה מדד, זה ממש לא אמור להיות משנה (ועדיין יותר טוב ממסלולי המומחים). אני מחבב מסלולים כאלה, ומעדיף דמי ניהול נמוכים;

– שער הדולר הוא הסיבה לתשואה הגבוהה של מסלולי חו"ל בשנה האחרונה. לא הבורסות. אבל. אני אשאר עם S&P 500, לפחות כרגע.

– דמי ניהול. טיפה פחות קריטי ממה שבדרך כלל מספרים לנו. עדיין, מאוד משמעותי. תתאמצו להוריד אותם. גם שינוי קטן יכול להיות כמה אלפי שקלים. כשאתם משווים בין בתי השקעות אל תשכחו להתעקש לדעת ותתחשבו גם ב"דמי ניהול הוצאות" ותחשיבו אותם כחלק מדמי הניהול מהחסכון. הם בפועל חלק ממה שגובים מכם עבור השירות, ומדובר בסעיף קצת נסתר שעלול לעלות לכיס שלכם הרבה כסף.

עוד משהו – אפשר גם לבחור בחשבון מסחר עצמי בבית השקעות. משהו כמו 20 ש"ח דמי ניהול חודשיים, פחות מ 0.1% בעמלות מסחר, ואפשרות לרכוש תעודות סל (למשל מחקה S&P 500) כמעט ללא דמי ניהול. זה לא מתאים לכולם, אבל כדאי להכיר שגם זה קיים. זה מתאים להרבה אנשים שחושבים שזה לא בשבילם. גם בשביל זה בניתי משהו – סיפור אישי וכלי. תמצאו אותו כאן: https://numbersguys.com/Invest/

נהדר. תודה רבה.

בסופו של דבר לפני כל הגרפים והמספרים, רוב האנשים שאני מכיר (95%) לא יודעים מה משמאלם ומה מימינם ואת העקרונות הבסיסיים נורא של המוצרים הנ"ל.

והם גם כנראה שלא פה קוראים את הפוסט הזה… או דומים לו.

1. הסבר למשפט:

"…זה קצת מפתיע, כי מסלול "פאסיבי מניות" – משקיע במדדים ולא במניות בודדות, ואינטואיטיבית הייתי מצפה שהוא יהיה יותר טוב מה"אקטיבי" בו מנהל ההשקעות בוחר מניות באופן פרטני. לכאורה, זו "הוכחה" שמנהלי ההשקעות מצליחים יותר מסתם הצמדה למדדים. רק שאז רואים את הקו המקוו של סתם מדד S&P500 שמנצח את שניהם. אולי בעתיד יהיה כדאי לחזור ולבחון את הסוגיה…"

אני בעצמי נטשתי מסלול פאסיבי מדדי מניות משום ההטיה לביתיות לשוק המניות הישראלי הקטן והזניח – 60% ממסלול פאסיבי מדדי מניות שהייתי בו בקרן הפנסיה המקיפה שלי במיטב-דש הוצמדו למדד ת"א-35 (אם אני לא טועה).

זו הסיבה – הטיית הביתיות לטובת ישראל והרבה פחות לטובת חו"ל.

יש יתרונות ויש חסרונות (לדעתי בעיקר חסרונות), אבל זה גורם מאוד משפיע.

2. ההבדל בדמי ניהול?

0.7% דמי ניהול מהצבירה זה גבוה מאוד… יותר מפי 2 ממה שאפשר בקלות להשיג.

בקלות אפשר להשיג היום דמי ניהול של 0.3% בקרן ההשתלמות + בקופ"ג להשקעה בבית ההשקעות Slice (קל-גמל לשעבר), בלי להתווכח ובלי להתנצח, על מסלול פאסיבי מחקה מדד מניות S&P500 (למשל בקרן ההשתלמות – "קל השתלמות מדד חו"ל", מסלול מספר 11934).

שים לב שבאתר מצויין בפירוש שדמי הניהול מהצבירה הם 1% (גבוה מאוד), אבל כשמתקדמים עוד דף אינטרנט אחד בלבד הלאה כבר מוצגים דמי ניהול של 0.3%.

https://slice.co.il/plans/11934/

דמי ניהול מהפקדה (מקסימלי) – 0.0%

דמי ניהול מצבירה (מקסימלי) – 0.3%

(ככה גם בקופת גמל להשקעה, דמי ניהול של 0.3%).

3. לשים לב שככל שהקופה קטנה יותר, וחדשה יותר – ככה דמי ניהול הוצאות ההשקעות יהיו גבוהים יותר (עלות ההשקעות ורכישת ניירות הערך של בית ההשקעות מתחלקת בין פחות אנשים).

4. לגבי הוצאות ניהול השקעות – חתיכת עלות נסתרת, מאכזבת ומעיקה בכל פעם מחדש.

והכי גרוע הוא שלא ניתן לדעת מה יהיה ה- % הזה, ולא ניתן לדעת בכמה % דמי הניהול הנסתרים הללו יגלחו מהתשואה (רשות שוק ההון, ביטוח וחיסכון הכריחה את חברות הביטוח להציג את העלות בדף הסיכום השנתי לפני כמה שנים).

להבנתי אסור לחברות הביטוח ובתי ההשקעות לגבות יותר מ- 0.25% (בקרן הנפסיה ובקרן ההשתלמות, בקופת גמל להשקעה ובפוליסת חיסכון אני לא בטוח).

זו הסיבה שבסופו של דבר עדיף תיק השקעות על פני המוצרים הללו כי יש פה עלות נסתרת גבוהה מאוד כמעט בגובה דמי הניהול!

אגב, במסלולים עוקבי מדד הוצאות ניהול השקעות מהניסיון שלי מתכנסת לסביבות ה- 0.1% (שגם זה לא מעט בכלל!).

שוב תודה על הפוסט 🙂

תודה ביולוג ירושלמי,

מתחבר מאוד לאמירה שלך שאנשים רבים שזקוקים למידע כזה "כנראה שלא פה קוראים את הפוסט הזה… או דומים לו"

אני חושב שעם הזמן יש שיפור. ידע פיננסי מחלחל לחלקים רחבים יותר באוכלוסיה. בלי זה, לילדים שלך ושלי יש יתרון שאין לילדים אחרים, מעבר לעובדה שהם גדלים במשפחה מבוססת. הם יודעים איך להשיג יותר מאותו דבר. הם נמנעים מטעויות שגם אתה ואני עשינו כצעירים. עם הזמן גם הידע, וגם כלים טכנולוגיים פועלים לטעמי בכיוון הנכון. מקווה שהכיוון ימשיך. שאול אמסטרדמסקי, לדעתי עושה עבודה טובה בהקשר זה. הוא גם עם חשיפה לאוכלוסיה רחבה, וגם יודע לנסח את דברים בצורה פשוטה ומוצלחת.

תודה על ההסבר לגבי מסלולים פאסיביים. הגיוני מאוד.

(0.7% – גבוה לקרן השתלמות, אך לא לפוליסת חסכון; הוצאות ניהול השקעות – חיבור של כמה רכיבים, לאחד מהם אסור לחצות את ה 0.25, אך במצטבר – בהחלט אפשר. כמו בדוגמה שהובאה כאן עם 0.26)

תודה רבה לך דרור על כל מה שאתה כותב ומוסיף לבלוגוספירה בעברית.

אני לא תמיד מסכים, אבל תמיד קורא, תמיד מסתקרן, תמיד מתעניין.

בלוג מרתק.

מאוד אוהב את הכתיבה שלך ומאוד סקרן לגבי השיתוף בזרם המחשבה והתודעה שלך.

אתה וגם הנתונים שאתה מציג – מרתקים.